事業再生に取り組む企業において、経費削減として取り組む手段の一つに役員報酬の減額があります。事業年度の途中で役員報酬の減額を行った場合は、変更前後の差額は税務上損金算入が認められず、課税されるのではないかという認識を持っている経営者が一部にみえます。

事業再生に取り組む企業において、経費削減として取り組む手段の一つに役員報酬の減額があります。事業年度の途中で役員報酬の減額を行った場合は、変更前後の差額は税務上損金算入が認められず、課税されるのではないかという認識を持っている経営者が一部にみえます。

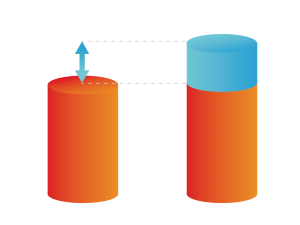

しかし、年度途中の役員報酬の減額改定は、「経営の状況が著しく悪化したことその他これに類する理由」による改定であれば損金算入が認められます。

国税庁の資料から、次のような場合が例として挙げられています。

- 株主との関係上、業績や財務状況の悪化についての役員としての経営上の責任から役 員給与の額を減額せざるを得ない場合

- 取引銀行との間で行われる借入金返済のリスケジュールの協議において、役員給与の 額を減額せざるを得ない場合

- 業績や財務状況又は資金繰りが悪化したため、取引先等の利害関係者からの信用を維 持・確保する必要性から、経営状況の改善を図るための計画が策定され、これに役員給 与の額の減額が盛り込まれた場合

個別の対応については、税理士に相談することが必要ですが、再生企業に必要な措置に即した国税庁の合理的な対応といえます。このような取り扱いがあることは経営者独自ではなかなか気づきませんが、専門家に相談することで、自社にとって合理的な対応策が見つかることが多いです。これに限らず専門家に相談することで、自社の再生に有効な制度や手法が見つかることが往々にしてあります。困った時や、疑問に思った時には、金融機関や商工会議所などの支援機関や、専門家へのご相談を、ぜひご検討いただきたいと思います。

中小企業診断士 大石祐貴